|

|

反观之前被捧上天的生鲜电商,现在看来更像是一个泥潭,一个又一个生鲜电商平台的陆续倒下,暴露了模式的缺陷,不断的烧钱也敲醒了行业参与者,面对现实生鲜电商并没有那么好做。

生鲜电商的模式主要有传统电商模式、O2O平台模式、前置仓模式、店仓一体化模式、社区团购模式。传统的生鲜电商代表有天猫生鲜、京东生鲜等,依托原本的电商平台为客户提供生鲜产品。但传统电商模式没有办法做到即时配送,后来随着消费者偏好的改变,为提供有竞争力的差异化服务,商家越来越卷,开始陆续兴起后面的四大生鲜电商模式。

生鲜电商经过多年的发展,当前行业多种模式共存。每种模式都有各自的优缺点,用户根据自身需求的差异选择不同的平台消费。其中以前置仓为代表的即时配送模式在前两年发展迅猛,远高于整体生鲜电商市场增速。

所谓前置仓,是指在社区附近(一般为3公里内)建立仓库,将生鲜、快消品直接存储其中,然后由骑手负责最后一公里配送到消费者家中。前置仓之所以受到生鲜电商的追捧,主要是该模式可以为消费提供又快又好的商品,既提高了时效性,保证生鲜产品的新鲜度,相较于线下门店也节省了运营成本。代表企业有每日优鲜(MF.O)、叮咚买菜(DDL.N)、美团买菜。

前置仓模式虽然发展最快,但同时也是最烧钱,最难盈利的一个模式。生鲜的利率难以覆盖包括人工、仓库租赁在内的费用,高额的履约成本更是让市场诟病,许多前置仓玩家都深陷亏损的泥潭,昔日的行业大佬“每日优鲜”一时风光无限,最后也栽在了前置仓上面。后来居上的玩家叮咚买菜生意也不好做,成立以来持续亏损,三年亏损上百亿,截至2022年上半年,公司依然没有摆脱亏损状态。为了维持公司运营,叮咚买菜不得已断臂求生,裁员、关停等一系列操作接踵而来。面对盈利难题,叮咚买菜会成为下一个每日优鲜吗?

2月13日,叮咚买菜发布了截至2022年12月31日的四季度及年度财务报告,以下简单分析公司的财务数据,一窥叮咚买菜近期的经营情况。

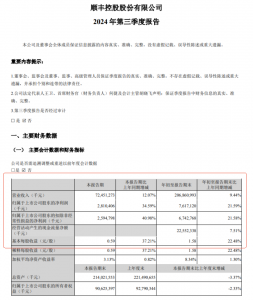

收入和GMV同比增速回正

2022年Q4叮咚买菜实现收入62.01亿元,较2021年同期的54.84亿元同比增长13.1%,虽然同比增速与去年同期相差甚远,但与三季度对比来看,扭转了三季度同比负增长的情况。整体来看,叮咚买菜在经历了前几年增长,季度收入在2021年Q3突破60亿规模后就陷入了增长瓶颈,有些季度还出现了环比和同比的下跌,本季度收入虽然有所改善,但整体较此前并没有很大的突破。

公司解释,总收入取得增长主要与公司GMV的强劲增长有关,GMV与收入的转化率较高。

四季度,叮咚买菜的GMV为67.695亿元(约合9.815亿美元),较去年同期的60.04亿元同比增长12.7%,与收入增长一样,GMV的季度增速从三季度-7.2%的负增长转负为正。

首次实现季度盈利,降本增效效果明显

比较令人惊喜的是叮咚买菜的净利润的扭亏为盈。2022年四季度,叮咚买菜首次录得正向盈利,净利润49万元,非GAAP净利润为9.115亿元人民币。亏损是叮咚买菜乃至整个生鲜电商行业都难以打破的魔咒。叮咚买菜成立五年,终于在本季度进入正式盈利的轨道,这是一个好的势头,为市场以及投资者增强了信心。展望2023年,公司在财报中也表示,有信心在2023年全年实现非GAAP净利润的收支平衡。

叮咚买菜的“难盈利”主要与前置仓模式的高履约成本以及生鲜行业的“低毛利”有关。商品销售成本和履约费用是叮咚买菜经营成本费用的最大组成部分。四季度,叮咚买菜的售出货物成本为41.62亿元,同比增长4.97%,履约费用为14.94亿元,同比下降16.36%。

公司的收入在增长的同时,最大的成本和费用构成却没有跟随收入的增长而增长,叮咚买菜降本增效的成效明显,由此也带动毛利率的提高和履约费用率的下降。2022年四季度叮咚买菜的毛利率进一步提高至32.88%,公司表示这主要是由于产品开发能力的提高;履约费用占收入的比例下降至24.09%,公司表示主要得益于平均订单价值的增长和一线履行劳动效率的提高,极大地为利润增长腾出了空间,对于叮咚买菜四季度的盈利功不可没。

经过不断试错,一个接一个的平台倒下,中国的生鲜电商行业已经过了野蛮生长的时代,留下来的大多是背靠巨头的平台,如阿里的天猫生鲜、盒马鲜生,美团的美团买菜、美团优选,京东的京东到家等。像每日优鲜(MF.O)、叮咚买菜、朴朴超市这类初创公司,要在实现盈利之前活下来并不容易,不少玩家因亏损问题相继宣布破产,黯然退场,市场甚至产生了“前置仓”非生鲜电商最优解的争论。

中国生鲜电商行业的潜力毋庸置疑,但这一切的前提是活下去。随着叮咚买菜的盈利,“前置仓”模式是否为行业最优解还不能论证,但一定程度上这种商业模式得到了证明,笼罩在行业上方“亏损”的阴霾总算迎来了一缕曙光。

生鲜电商,叮咚买菜