|

|

1.泛远国际赴港上市

阿里投资的跨境物流公司,要上市了。

近日,港交所官网披露,泛远国际控股集团有限公司(简称“泛远国际”)通过港交所上市聆讯,并于12月22日正式挂牌上市。

为成功登陆港交所,泛远国际已经连续两次递交上市申请。

根据招股书,泛远国际拟全球发售1.4亿股股份,香港公开发售占10%,配售占90%,另有15%超额配股权。

发售价为每股0.9港元,全球发售净筹6689万港元。

泛远国际招股书 图源:港交所

此次泛远国际IPO募资资金净额约8850万港元(按发售价范围中位数计)。

其中,募集净额的81.9%,连同内部资源将用作实现更大规模及产能并扩大业务领域;约18.0%预计将用作投资及升级资讯科技系统;约0.1%预计将用作营运资金及一般企业用途。

截至收盘,泛远国际涨11.11%,报1.100港元,市值为7.8亿港元。

图源:百度股市通

作为一家跨境电子商务物流服务供应商,泛远国际主要提供端到端跨境物流服务。

其可对整个物流价值链(由从客户收取包裹至向最终目的地配送包裹)提供整体管理,包括制定配送路线、运输方式、配送成本控制及能否满足海关要求。

泛远国际以美洲、欧洲主要贸易路区为主,服务范围覆盖全球超过220多个国家和地区。

再来看其业绩情况,2020-2022年以及2023年上半年,泛远国际的收入分别为约15.12亿元、13.54亿元、12.52亿元、6.74亿元,同时期内溢利分别为5269.5万元、3689.2万元、2579.7万元、1091.7万元。

值得注意的是,2020年以来,泛远国际业绩连续两年下滑。不过今年上半年,营收同比有所增长,但期内溢利与上年同期的1375万元相比,进一步下滑。

净利润率方面,上述期内分别约为3.5%、2.7%、2.1%及1.7%。同时毛利率分别为8.2%、7.4%、8.4%及8.1%。

泛远国际称,由于集团主要在竞争激烈及分散的跨境电子商务物流业营运,根据弗若斯特沙利文的数据,公司的低毛利率及净利润率与行业一致。

与此同时,经营活动所得现金净额分别为1.03亿元、868.7万元、2343.7万元、-5807.4万元。

在业务层面,泛远国际的业务主要有三方面,分别是端到端跨境配送、货运代理以及供应链解决方案。

而端到端跨境配送是泛远国际的主要收入来源。

2023年上半年,端到端跨境配送收入占比为87.5%。其中特快配送(3至5日达)、标准配送(6至9日达)和经济配送(10日以上),收入占比分别为50.7%、34.6%和2.2%。

在业绩不佳的情况下,泛远国际的现金流也较为紧张。今年上半年,泛远国际经营活动现金流为-5890.2万元,流动负债甚至高达1.7亿元。

从目前的情况来看,近年来泛远国际营收和期内溢利持续滑坡,毛利率和现金流也不容乐观。虽然泛远国际已经成功上市,但未来面临的挑战只会多不会少。

2.阿里为投资方

放眼整个行业,泛远国际的规模并不大,知名度也不算高。2022年,按照跨境电子商务物流收益计,泛远国际在中国本地跨境电商物流服务供应商中排名介于25名至30名,仅有约0.03%的市场份额。

引起大家注意的,是阿里作为泛远国际的战略投资方,也是其重要客户。

泛远国际和阿里的渊源,开始于2018年。那一年,泛远国际和阿里巴巴控股的附属公司一达通开始合作。

2021年,阿里巴巴以1.39亿元的价格认购杭州泛远注册股本的10%,成为泛远国际的股东之一。作为战略投资股东,阿里巴巴明显有更多的话语权。

对于这项投资的条件,阿里必须要享有诸多优待。

比如对新增注册资本、新发股、可换股债券等有优先认购权;

享有有限购买权、共同出售权、反摊薄权、一名董事的提名权、清盘优先权;

杭州泛远承诺在未经阿里巴巴中国事先书面同意的情况下,其不应给予任何其他投资者较阿里巴巴中国所获者更有利的权利、利益或任何其他优待等。

阿里作为战略投资方和重要客户,为泛远国际贡献了不小的业绩来源。2020年至2022年以及2023年上半年,泛远国际向阿里巴巴国际站提供服务产生的收益分别约为3708.8万元、2.19亿元、1.53亿元、8554.8万元,分别占当期总收入的2.5%、16.1%、12.3%、12.7%。

也就是在阿里投资泛远国际后,2021年和2022年,一达通连续成为泛远国际的第一大客户。

泛远国际在招股书中表示,目前正与一达通磋商,以扩大公司为来自阿里巴巴国际站的大量包裹提供跨境电子商务物流服务的服务范围。

今年5月,阿里巴巴退出泛远国际,将所持股权原价转给了淘宝中国。在阿里巴巴中国退出后,泛远国际由杭州和光同尘物流有限公司、Easygo Holdings Limited共同持股。

图源:天眼查

值得注意的是,淘宝中国要求,泛远国际在2024年1月4日前必须上市,否则淘宝中国将拥有撤资权。

此外,泛远国际十分依赖大客户和大供应商。2020年-2023年6月,五大客户的收益分别占总收益的22.8%、31.9%、28.5%及45.2%,而五大供应商的采购占采购总额的61.4%、50.6%、61.2%及62.3%。可以看出,到今年上半年,这种依赖程度更高了。

对大型电商客户的过度依赖,无疑让泛远国际在行业竞争处于被动局面。

3.跨境物流市场高度分散

近年来,在国内电商市场逐渐触及天花板的环境下,各大电商平台纷纷到海外挖掘新增量。

国内电商“出海热”,为快递物流出海提供了机会。其中大家都熟知的,就有京东物流、菜鸟、顺丰、极兔和通达系等等。

今年9月,菜鸟正式向港交所提交上市申请,成为阿里巴巴“1+6+N”之后首个正式进入IPO进程的业务集团。

在跨境电商领域,菜鸟是当之无愧的老大哥。根据灼识咨询,菜鸟是全球最大的跨境电商物流服务企业。

值得注意的是,中国跨境电商物流市场是高度分散的。按2021年跨境电子商务物流服务产生的收入计算,前十名参与者占总市场份额仅为1.61%。

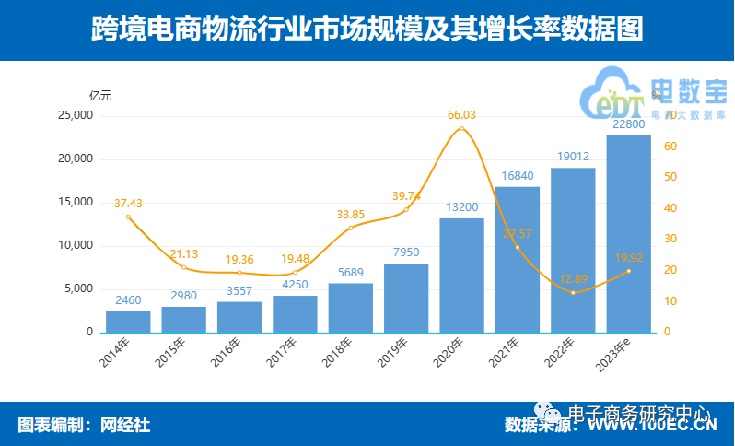

但同时行业未来发展潜力也很大。据“电数宝”电商大数据库显示,2023上半年,跨境电商物流市场规模约11000亿元,预计全年达22800亿元,同比增长19.92%。

图源:网经社

目前来看,市场高度分散,也就意味着入局者众多、竞争十分激烈。

除了泛远国际,已经有不少物流企业已经上市,或者正在寻求上市。比如乐舱物流于今年9月登陆港交所,像顺丰速运、百世集团等传统的物流企业已上市。

其他主要玩家还有纵腾集团、佳成国际、飞特物流、九方通逊、三态速递、至美通等。

近年来,跨境电商巨头已经在海外搭建自身的物流能力,比如说阿里有菜鸟、京东有京东物流。可以看出,相比于其他跨境物流企业,电商巨头旗下的快递公司拥有大量的电商订单量,因而先天的发展优势,实现迅速崛起。

而物流巨头如顺丰、极兔等凭借着更完善的物流和供应链体系,以及强大的资金实力,得到了国际市场的认可,也不缺订单。

相反,对于泛远国际这类体量较小的跨境物流企业而言,激烈竞争环境带来的风险很大。

总的来说,在国内电商巨头与物流巨头的夹缝中寻找生存与发展的空间,对于泛远国际来说,会是一项极具挑战性的任务。