|

|

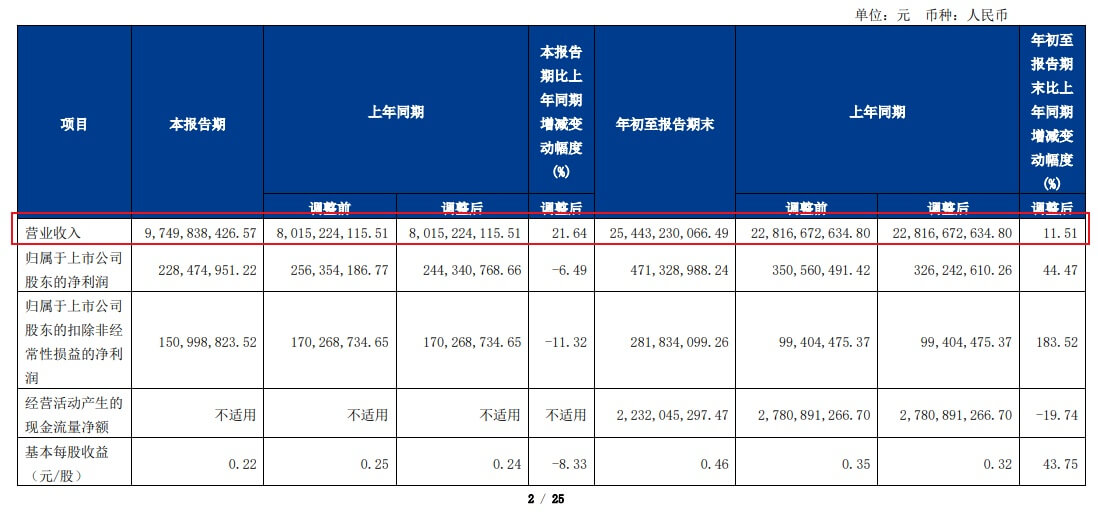

德邦物流股份有限公司(以下简称“德邦”或公司)发布2023年第三季度报告。报告显示,2023年第三季度,公司实现归属于上市公司股东的净利润2.28亿元,同比下降6.49%;扣除非经常性损益后归属于上市公司股东的净利润1.51亿元,同比下降11.32%。

报告期末,公司资产总额为170.35亿元,较年初增长13.31%,主要是公司业务量增加及网络融合项目推进,资产总额相应增加;归属于上市公司股东的净资产73.87亿元,较年初增长6.51%,主要是公司持续推进各项精益管理措施,2023年前三季度盈利能力同比增长。报告期末,资产负债率为56.57%,较年初上升2.69个百分点,主要原因是随着公司网络整合项目的推进,总资产和总负债规模同步增长,资产负债率上升。

德邦物流股份有限公司2023年第三季度报告

图源上交所截图

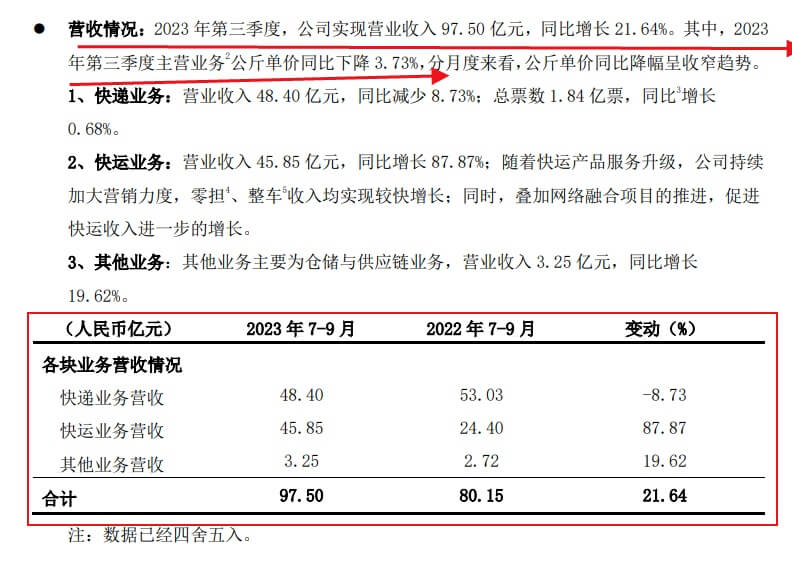

报告显示,2023年第三季度,公司实现营业收入97.5亿元,同比增长21.64%。其中,2023年第三季度,主营业务每公斤单价同比下降3.73%。按月来看,每公斤单价同比跌幅呈收窄趋势。

快递业务方面,公司营业收入48.4亿元,同比下降8.73%;总票数1.84亿,同比增长0.68%。快递业务方面,公司营业收入45.85亿元,同比增长87.87%;随着快递产品和服务的升级,公司持续加大营销力度,零担和整车收入快速增长;同时,叠加网络融合项目的推进,将促进快递收入的进一步增长。其他业务方面,其他业务以仓储和供应链业务为主,营业收入3.25亿元,同比增长19.62%。

德邦物流股份有限公司2023年第三季度报告

图源上交所截图

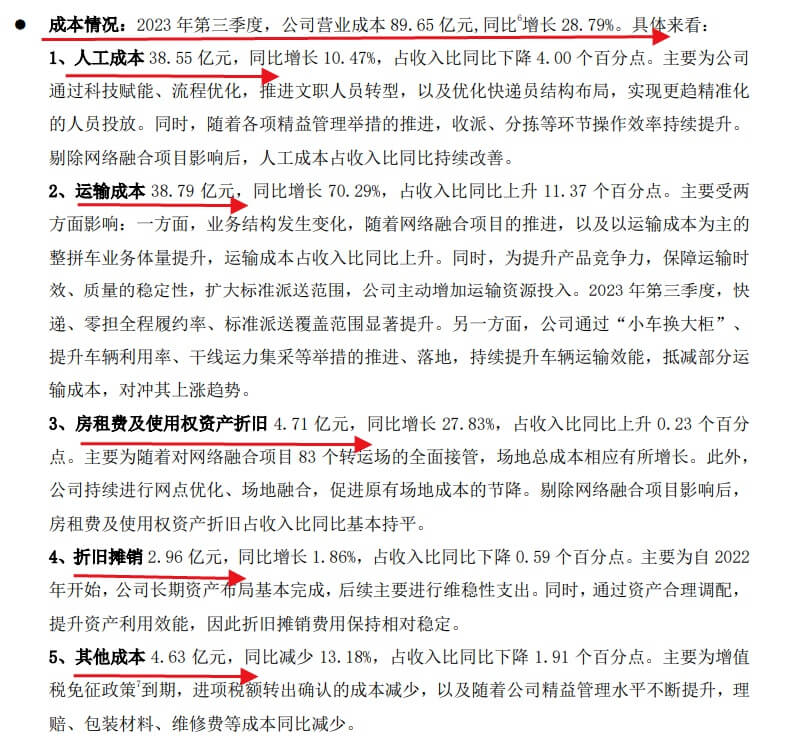

关于成本,2023年第三季度,公司营业成本89.65亿元,同比增长28.79%。其中,人工成本38.55亿元,同比增长10.47%,占比低于收入比4.00个百分点。主要为公司通过技术赋能和流程优化推动文职人员转型,优化快递员结构布局,实现更精准的人员投递。同时,随着各项精益管理措施的推进,收、派、分拣的运营效率不断提升。剔除网络整合项目影响,人工成本收入比同比继续改善。

运输成本38.79亿元,同比增长70.29%,占比高于收入比11.37个百分点。主要受两方面影响:一方面,业务结构发生了变化。随着网络融合项目的推进和拼车业务量的增加,运输成本占收入的比重同比上升。同时,为提升产品竞争力,保证运输时效和质量的稳定性,扩大标准交付范围,公司积极加大运输资源投入。2023年第三季度,快递和零担全款履约率、标准交付覆盖率大幅提升。另一方面,公司通过“小车改大柜”、提高车辆利用率、收集干线运力等措施的推广和落地,持续提升车辆运输效率,抵消部分运输成本,对冲上涨趋势。

德邦物流股份有限公司2023年第三季度报告

图源上交所截图

租金及使用权资产折旧4.71亿元,同比增长27.83%,占比高于收入比0.23个百分点。主要原因是随着网络整合工程83个转运站的全面接管,场地总成本相应增加。此外,公司持续优化网点,整合场馆,促进原有场馆的成本降低。剔除网络整合项目的影响,资产使用权租金和折旧占收入的比例与去年同期基本持平。

折旧摊销2.96亿元,同比增长1.86%,占比低于收入比0.59个百分点。主要是2022年以来,公司长期资产布局基本完成,后续支出主要为维稳。同时,通过资产的合理配置,提高了资产利用效率,因此折旧和摊销费用保持相对稳定。其他费用4.63亿元,同比下降13.18%,占比低于收入比1.91个百分点。这主要是由于增值税免税政策到期,确认转移进项税的成本降低,以及随着公司精益管理水平的不断提高,理赔、包装材料、维修费用等成本的同比减少。