|

|

1.阿里再向Lazada注资3.5亿美元

近日,根据Lazada向新加坡会计和企业管制局(ACRA)提交的文件,Lazada又获得了母公司阿里巴巴的3.529亿美元注资。

自2016年收购Lazada以来,阿里多次注入Lazada。2017年,阿里向Lazada注资10亿美元,持股比例从51%增至83%。2018年再次增持20亿美元。

时隔四年,阿里在2022年又加大了对Lazada的投资,全年对Lazada的注资金额超过了16亿美元,包括5月的3.782亿美元,8月的9.125亿美元,以及12月的3.425亿美元。

算上最新一轮的注资,意味着在不到一年的时间里,阿里对Lazada的投资将近20亿美元。

持续的注资体现了阿里对Lazada的信心,以及在东南亚市场的潜在成功。

2021年底,张勇发布内部信,宣布公司升级“多元化治理”体系,分别成立“中国数字商业板块”和“海外数字商业板块”,由戴珊和蒋凡代表阿里集团管理。

2022年1月起,蒋凡代表阿里正式负责全球速卖通和国际贸易(ICBU)两项海外业务和Lazada等面向海外市场的子公司。

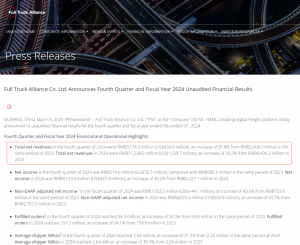

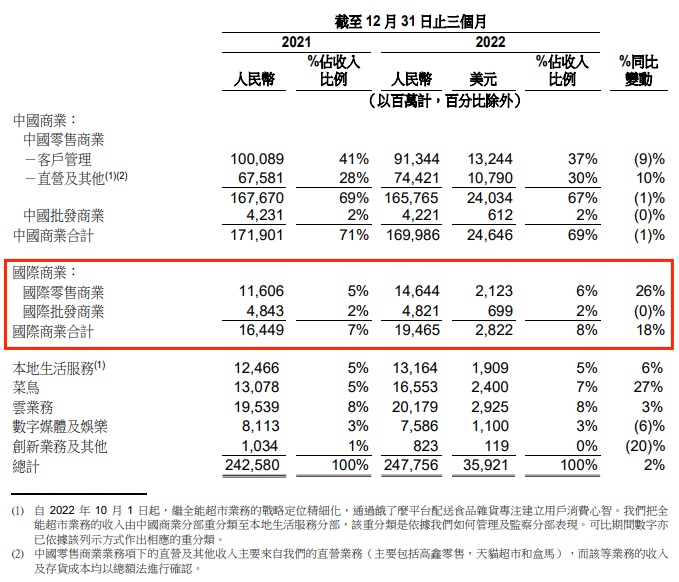

阿里最新季度财报显示,国际业务板块零售业务收入同比增长26%,国际业务板块收入占集团总收入的比重从2021年同期的6.7%上升至7.8%,增幅超过16%。

(截自阿里2022年十二月底止季度业绩)

在财报会上,阿里CEO张勇重申了阿里的全球化策略,将继续选择深耕Lazada所在的东南亚,以及欧洲的区域市场。

而在上个月底,阿里启动了成立24年来最大的一次组织变革。

在阿里巴巴集团之下,设立了包括淘宝天猫商业、国际数字商业在内的六大业务集团和多家业务公司,拆分后具备条件的业务集团和公司,都将有独立融资和上市的可能。

拆分重组后,国际数字商业集团旗下的各项业务都拥有了更大的自主权,Lazada独自上市的可能性也大了起来。

2.蒋凡上任,Lazada迎来变革

作为阿里全球化策略的重要市场,蒋凡接手海外数字商业板块后,对东南亚业务进行了一系列梳理和调整。

在阿里收购Lazada之后的几年里,由于高管频繁变动、管理文化冲击等问题,Lazada出现了水土不服的现象,导致失去了东南亚电商的龙头宝座。

蒋凡接手后,经过半年的实地走访和调查,意识到了Lazada本土化遭遇的困局,开始大刀阔斧的改革。

除了阿里时隔多年重新注资为Lazada提供资金支持外,在人事任命上,蒋凡从贴近当地市场入手,更换了Lazada的CEO,调整了当地的管理团队。

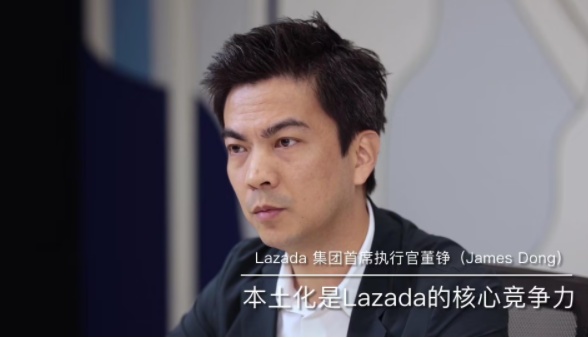

首先,蒋凡任命董铮接替春丽担任Lazada集团CEO,同时兼任Lazada印尼CEO。

公开资料显示,董铮是Lazada任职时间最长的高管之一,历任Lazada泰国和越南CEO。他是一个精通东南亚当地市场,伴随Lazada集团成长起来的管理人才。

紧接着,蒋凡又将泰国、菲律宾、马来西亚三处的分管CEO换成在当地成长起来的业务负责人。

除此之外,Lazada还通过加大本地供给服务当地消费者的动作,提高消费者的认知度,并且还凭借着开放合作的生态模式,进一步深入本土化运营。

比如在支付方面,与TNG、1Lazada等各自国家领先的支付工具建立了稳固的投资合作关系;物流方面,Lazada自营物流团队专注于某些区域和类型的包裹递送,在其他环节与第三方合作,为消费者提供差异化服务。

在整体业务层面,蒋凡也将海外业务的本地化放在Lazada上,引领全球各个市场的电商运营本地化。

经过一系列梳理和调整,阿里海外业务在去年第四季度迎来爆发式增长,成为阿里整体收入保持正增长的有力支撑。

虽然无法超越Shoppe,但去年下半年Lazada在东南亚国家的市场份额大幅增长。

去年第四季度,东南亚Lazada订单增长开始恢复,同比略有反弹。其持续推出的增值服务也持续提升了变现率,每单亏损降低了30%。

而Lazada更是成为泰国电商市场首个实现盈利的电商平台。

根据Creden data 的数据,Lazada泰国2022年的营收约为206.75亿泰铢(约合6.07亿美元),同比增长40.89%;利润约为4.13亿泰铢(约合1200万美元),同比增长82.07%。

出海一年,蒋凡打赢了一场翻身仗,而明确了战略方向后,Lazada的目标,就是要夺回东南亚电商的龙头宝座。

3.风起云涌的东南亚市场

在东南亚这片跨境电商玩家的必争之地,随时都有新的玩家涌入其中,除了鏖战多年的老对手Shoppe外,Lazada也迎来了新的强劲对手。

2021年2月,Tik Tok正式在印尼推出了TikTok Shop,吹响了进军东南亚的号角,当年印尼市场为Tik Tok电商贡献了约 70%的GMV。

随后用了差不多半年的时间,陆续进入了泰国、越南、菲律宾、马来西亚、新加坡等东南亚国家,通过每月的造节大促来抢占用户心智,培养用户的消费习惯。

要知道的是,虽然东南亚电商巨头林立,Shoppe和Lazada多年来打得火热,但相比于国内成熟的电商市场,东南亚电商市场还处于初期发展阶段,很多用户的电商习惯都还未养成。

而TikTok在东南亚市场有着良好的用户基础,数据显示,在TikTok用户数排名前十的国家中,属于东南亚地区的国家占了4个。

这就意味着,TikTok有很大的机会凭借着以短视频和直播带货为主的直播电商模式,从Shoppe和Lazada处“虎口夺食”。

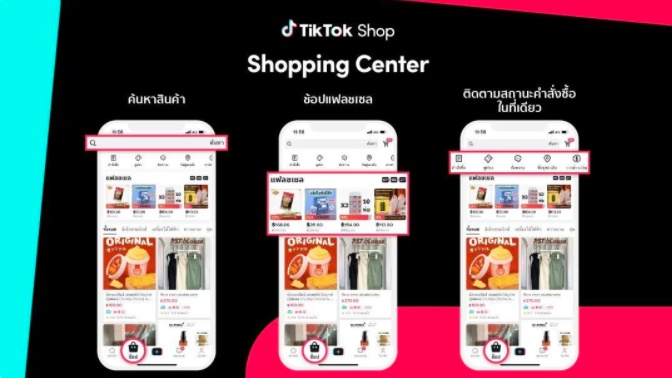

更何况,和国内电商业务一样,TikTok在印尼、泰国、菲律宾市场上线了商城功能,在直播电商之外,开始发力货架电商场景。

对于在与Shoppe的竞争中掉队的Lazada来说,新对手的出现让情况更加复杂,重夺东南亚电商宝座的道路也变得更加艰辛。

当然,在这片蓝海中,竞争将是很长一段时间的常态。

正如Lazada首席运营官秦晓所说,只有在基础实力上更有优势,对当地商家、商品、消费者更了解的玩家,才能在这个市场上立于不败之地。