|

|

一、TikTok将在美上线全托管模式

TikTok正在电商赛道上一路狂奔。

周受资作为当前TikTok一号位,在近日组织了一场会议,参与者包括美国的MCN机构和TikTok Shop商家。这被视作TikTok电商业务开始正式发力美国市场的信号。

去年下半年,TikTok Shop进入美国,开放部分美国小店名额,作为Tik Tok在直播、短视频之外的第三个流量入口,为平台商家带去增量。

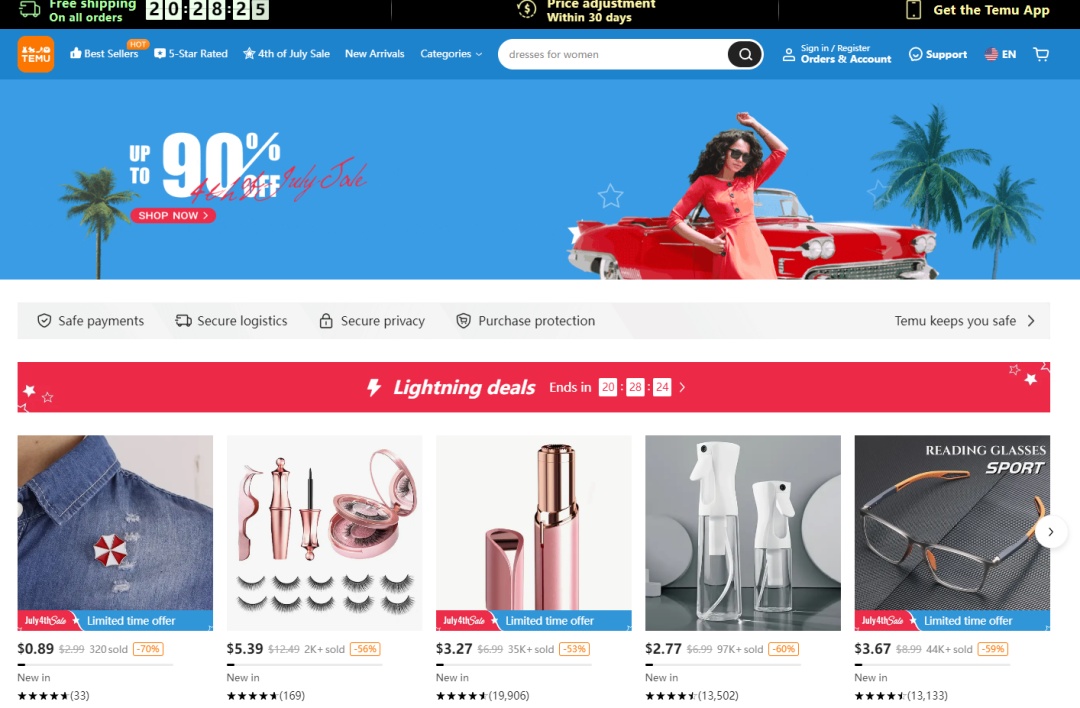

相比于拼多多出海项目Temu的跨境电商模式,TikTok美区电商的目前入驻门槛相对较高,只接受美国居民和注册公司入驻。而美国本土的电商、零售巨头亚马逊和沃尔玛也都允许海外商家在其美国网站上进行销售。

显然,这样的政策限制下,TikTok在美电商业务的拓展缓慢,更多有志于借力TikTok进行跨境电商业务的国内商家在拓展渠道上受阻。今年以来,美国地区的小店功能被再度限制,“如果没有 TikTok 员工的协助,卖家无法注册个人小店。”

但这样的局面有望在7、8月份改变。有消息称,TikTok美国跨境小店将在7月底至8月初开放中国主体卖家入驻。此外,6月6日,TikTok Shop英国商城开始正式营业,美国商城也将在7月份正式启用。

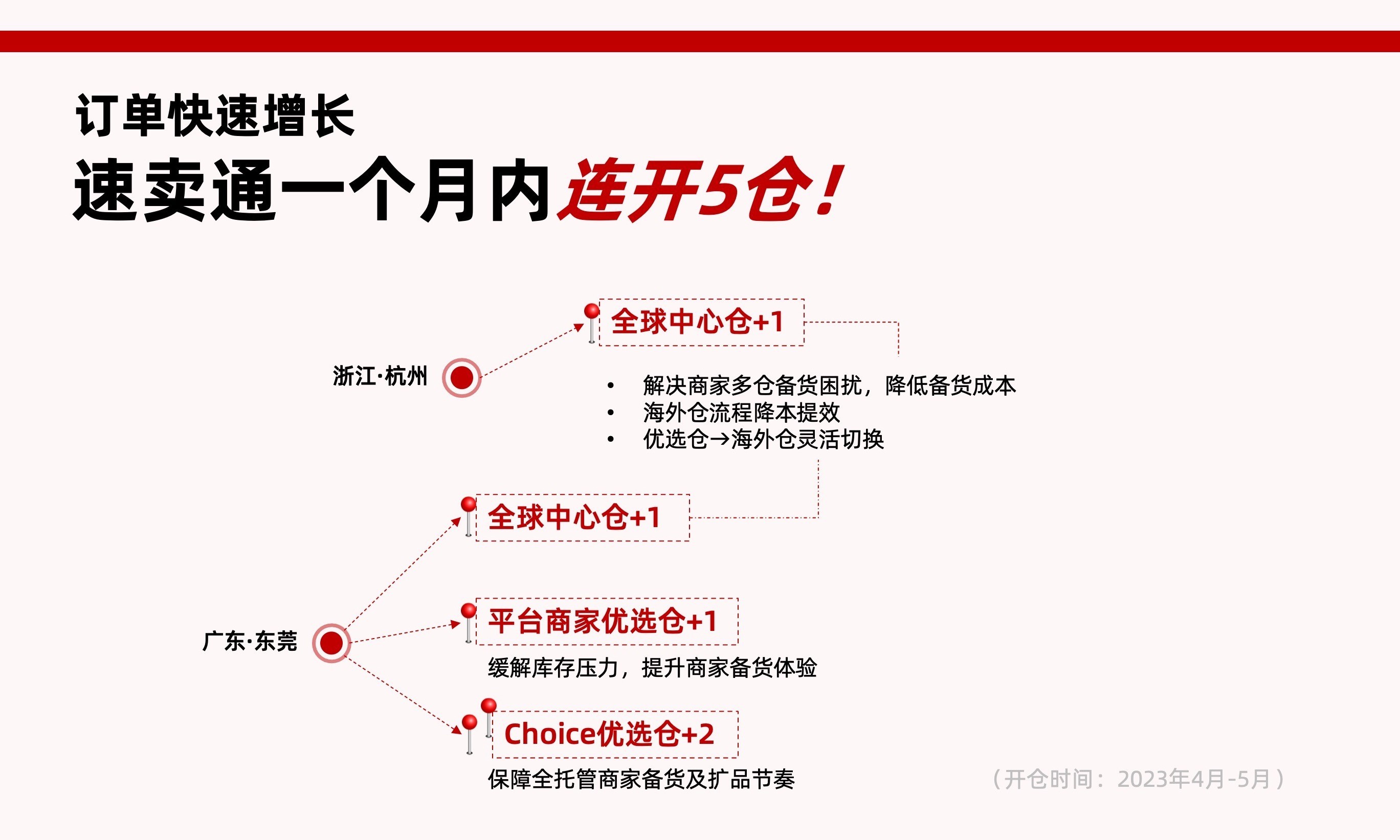

与之相对应的是TikTok全托管项目在全球范围内的普遍启动。全托管模式是当前跨境电商的主流模式,商家将产品运送到国内指定仓库,之后就由电商平台方全权接管,包括商品上架、营销、履约、售后等一系列环节全部包揽。

这一模式极大地降低了工贸一体的商家在跨境电商过程中的运营难度和成本,相比传统模式销售链路更短、流程更简便,已经被SHEIN、Temu和阿里速卖通等玩家普遍采用。在一定程度,这种模式等同于平台方半自营,商家从销售和运营主体变成了单纯的供货商。

目前TikTok Shop全托管模式已经在沙特、英国等地区上线,并成为平台主推方向。而美国作为当前全球最大消费市场,一旦开放全托管模式、降低国内卖家入驻门槛,将有望为TikTokShop带去巨大增量。

二、东南亚成最大增量

当然,这家全球巨头的布局远不止于此。目前来看,tictok电商业务最成功也最成熟的市场在东南亚,尤其是东南亚市场的印度尼西亚。这个人口总量超2.7亿的世界人口第四大国截至今年5月,已经有了1.13亿TikTok用户,在用户总量上仅次于美国。

根据Momentum Works近期发布的东南亚电商报告,印度尼西亚是东南亚地区最大的电商市场,占据半壁江山。

巨大市场诱惑和庞大用户基数支持下,TikTok选择了重注印度尼西亚。在雅加达组织的一场论坛上,TikTok CEO 周受资向外界表达了决心和期望,称未来几年将在东南亚投资数十亿美元。

此后另一场合上,周受资更是表未来五年内将投资100亿美元,用于帮助印尼的中小微型企业发展。

此外,TikTok目前仍在激励卖家和买家方面花费着大量资金,有第三方分析师估计这个数额每年在6到8亿美元之间。以新加坡市场为例,TikTokShop免除了商家佣金,商户只需要支付1%的支付费用。与之相对应的是Shopee在新加坡地区的佣金、服务费率超过5%。

烧钱换增长仍然是TikTok开拓电商业务的不二法门。在不计成本的大额投入下,已有超过200万卖家在印尼的TikTok Shop 上销售商品。

从员工人数上也可以窥出一些端倪,TikTok东南亚团队最初只有不到100人规模,如今员工数量已经接近8000人。

由内容带来的冲动消费,支撑起了TikTok电商在激烈行业竞争中的优势。但值得注意的是,虽然TikTok Shop在东南亚的增速喜人、前景远大,其体量依然远远无法与东南亚另外两大电商巨头比较。

Shopee曾有腾讯背景,是东南亚地区规模最大的电商平台。其2022年的全年财报显示,过去一年内Shopee实现了高达735亿美元的GMV,总收入为73亿美元,同比增长42.3%。

背靠阿里的Lazada去年交易额度也在数百亿美元级别,逊色于Shopee但依然数倍于TikTok Shop。网络分析公司Similarweb的数据显示,过去3个月Shopee占据该地区30%至50%的流量份额,而Lazada以10%至30%的流量份额位居第二。

根据 Cube Asia的数据,今年一季度,TikTok Shop在印尼实现了25 亿美元的 GMV。目前较为乐观的预计是,TikTok Shop今年在整个东南亚地区的GMV预计将达到150亿美元,而去年这个数字仅有44亿美元。

三、行业竞争白热化

但这种高速增长能否继续维持,还是一个未知数。

相比于其他竞争对手,树大招风的TikTok还面临着多国的监管风险。越南在今年4月启动了针对TikTok的安全调查,当月流量和销量随即出现显著下滑。这种潜在隐患为TikTok的电商业务推进带来了更多不确定性,也阻碍着产业链上下游的长期合作和投资。

TikTok的电商方法论也在部分地区显露出颓势:其英国的电商业务进展一度停滞。经过一年多时间发展,英国TikTokshpop店铺数量还未达到1万关口,目前仅占TikTok电商份额的7%。

另一个方面,无论是TikTok还是字节跳动,在电商行业的经验依然不足。基础设施建设方面,TikTok对于供应链和物流的把控也缺乏竞争优势。TikTok在全球范围内的电商供应链和支付能力建立不如预期。而它的竞争对手们有着同样坚定的决心和更强悍的电商运营能力:

Temu日前加码平台管理,要求对“对入库商品的退货拥有最终解释权”,以强势的平台话语权倒逼商户承担退货物流费用和商品沉没成本,旨在促进整个产业链转型升级。这种玩法与拼多多在国内的管理模式一脉相承。

速卖通则在过去几个月里宣布了对韩国市场的物流投资,试图将订单履约时效提升至新水平。即便是TikTok增速喜人的东南亚市场,主流玩家的地位依然难以撼动:凭借这些年对物流基础设施的大量投入,以加快交货和退货速度,提高整体用户体验以及卖家和买家的信任。

这些能力的建设不可能一蹴而就,至少需要3到5年的长期投入,才能看见显著成果。这部分成本又将极大地拖累TikTok电商的投资回报率,甚至成为烧钱的陷阱:京东就在今年年初宣布收缩东南亚本地电商业务。

更重要的是,随着拼多多入局、阿里拆分、SHEIN准备上市,以及亚马逊等国际电商巨头开始谋求更多增长可能,电商竞争已经变得前所未有得激烈。

全托管平台逐渐开始成为行业主流选择,就在一定程度上佐证了这一事实。平台愿意承担更多运营责任和成本,以0托管费、0仓储费等优惠政策拉拢卖家入局,说明卖家存量已经基本瓜分殆尽。

随着行业进入半自营时代,国内各大跨境电商平台已经呈现出趋同化:路径基本走通,但竞争压力也将因为同质化的服务持续增加。更省力的跨境电商模式,意味着商家会更加倾向于多平台托管,竞争主体从平台商户转变为各大平台本身。