|

|

韵达控股股份有限公司(以下简称韵达股份或公司)近日发布关于签署募集资金三方监管协议的公告(以下简称公告)。

公告称,经中国证监会《关于核准韵达控股股份有限公司公开发行可转换公司债券的批复》核准,公司向不特定对象发行24,500,000股可转换公司债券(以下简称本次发行),每股面值100.00元,总金额为2,450,000,000.00元,不含发行费用。

本次发行募集资金扣除保荐费用和联席主承销商承销费用后的余额已由保荐人(主承销商)中信证券股份有限公司于2023年4月17日汇入公司指定的募集资金专户。荣成会计师事务所(特殊普通合伙)已于2023年4月18日对本次发行募集资金到账进行了验证,并出具了韵达控股有限公司验资报告..

公告显示,公司于2021年6月8日召开的2021年第二次临时股东大会审议通过了《关于提请股东大会授权董事会及董事会授权人员办理本次公开发行可转换公司债券具体事宜的议案》。2022年5月19日召开的2021年度股东大会审议通过了《关于延长公开发行可转换公司债券股东大会决议及相关授权有效期的议案》,并于2023年4月6日召开第八届董事会第二次会议、第八届监事会第二次会议, 审议通过《关于公司为向不特定对象发行可转换公司债券开立专用账户并签署募集资金监管协议的议案》,同意开立募集资金专用账户。 同时授权公司管理层及其授权指定人员负责与保荐机构中信证券及本次募集资金账户的开户银行签订募集资金三方监管协议,并办理开立募集资金专用账户等具体事宜。

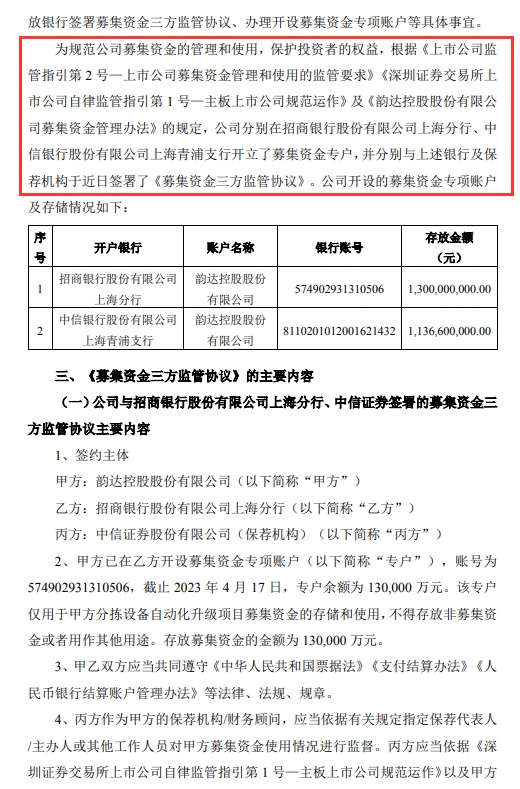

为规范公司募集资金的管理和使用,保护投资者权益,公司根据《上市公司监管指引第2号——上市公司募集资金管理和使用的监管要求》的规定,在招商银行股份有限公司上海分行和中信银行股份有限公司上海青浦支行开设了募集资金专用账户, 深圳证券交易所上市公司自律准则第1号-主板上市公司规范运作及韵达控股股份有限公司募集资金管理办法