|

|

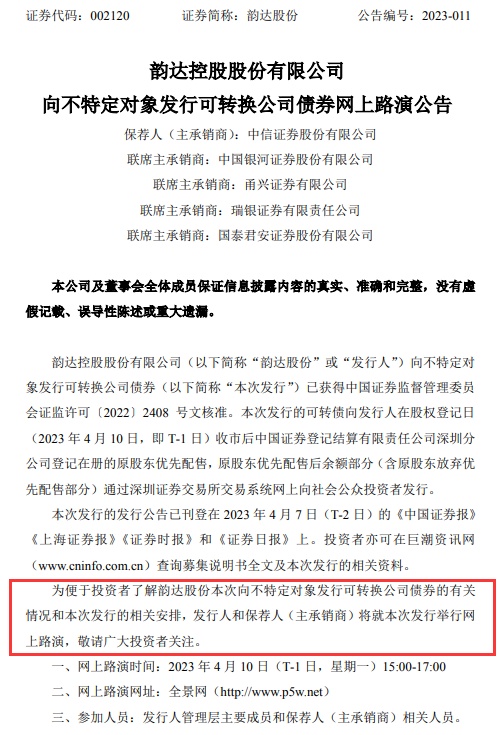

4月7日消息,韵达控股股份有限公司(以下简称韵达股份或发行人)今日发布向不特定对象发行可转换公司债券网上路演公告(以下简称公告)。

公告称,韵达股份向不特定对象发行可转换公司债券(以下简称本次发行)已获得中国证券监督管理委员会证监许可〔2022〕2408号文核准。本次发行的可转债向发行人在股权登记日(2023年4月10日,即T-1日)收市后中国证券登记结算有限责任公司深圳分公司登记在册的原股东优先配售,原股东优先配售后余额部分(含原股东放弃优先配售部分)通过深圳证券交易所交易系统网上向社会公众投资者发行。

为便于投资者了解韵达股份本次向不特定对象发行可转换公司债券的有关情况和本次发行的相关安排,发行人和保荐人(主承销商)将就本次发行举行网上路演。

公告显示,网上路演时间2023年4月10日(T-1日,星期一)15:00-17:00,参加人员:发行人管理层主要成员和保荐人(主承销商)相关人员。

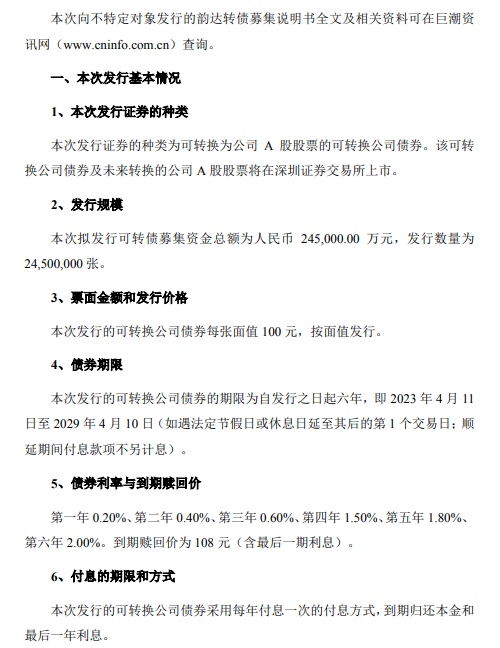

韵达股份今日发布的向不特定对象发行可转换公司债券募集说明书提示性公告显示,本次拟发行可转债募集资金总额为人民币245,000.00万元,发行数量为24,500,000张。

本次发行的可转换公司债券的期限为自发行之日起六年,即2023年4月11日至2029年4月10日(如遇法定节假日或休息日延至其后的第1个交易日;顺延期间付息款项不另计息)。第一年0.20%、第二年0.40%、第三年0.60%、第四年1.50%、第五年1.80%、第六年2.00%。到期赎回价为108元(含最后一期利息)。

本次发行的可转换公司债券由联席主承销商以余额包销的方式承销,对认购金额不足245,000.00万元的部分承担余额包销责任,包销基数为245,000.00万元。联席主承销商根据网上资金到账情况确定最终配售结果和包销金额,包销比例原则上不超过本次发行总额的30%,即原则上最大包销金额为73,500.00万元。当包销比例超过本次发行总额的30%时,联席主承销商将启动内部承销风险评估程序,并与发行人协商一致后继续履行发行程序或采取中止发行措施,并及时向深圳证券交易所报告。如果中止发行,公告中止发行原因,并将在批文有效期内择机重启发行。