|

|

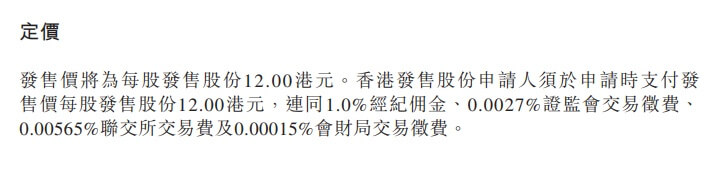

极兔速递在港交所发布最新公告称,香港IPO发行价定为每股12港元,将收取的全球发售募集资金净额(经扣除本公司就全球发售应付的承销佣金、手续费及预计开支)预计约为35.3亿港元,香港公开发售中初步发售的香港发售股份已获约1.36倍少量超额认购。预期B类股份将于2023年10月27日(星期五)上午九时正(香港时间)开始在联交所主板买卖。

极兔速递表示,摩根士丹利亚洲有限公司(作为稳定价格操作人或任何代其行事的人士“代表承销商”)可于上市日期之后一段有限期间内进行交易,借以稳定或支持B类股份市价高于原应达至的水平。然而,稳定价格操作人或任何代其行事的人士均无责任进行任何相关稳定价格行动。该等稳定价格行动一经作出,稳定价格操作人可全权酌情决定进行,并可随时终止。任何该等稳定价格行动均须于2023年11月18日(星期六)(即递交香港公开发售申请截止日期后第30日)结束。

另外,官方提醒,采取维持B类股份价格的稳定价格行动的时间不得超过稳定价格期,即由上市日期开始,并预期将于2023年11月18日(星期六)(即递交香港公开发售申请截止日期后第30日)届满。于该日后,不得再采取任何稳定价格行动,B类股份需求及B类股份价格或会因而下跌。

极兔速递分配结果公告 图源港交所截图

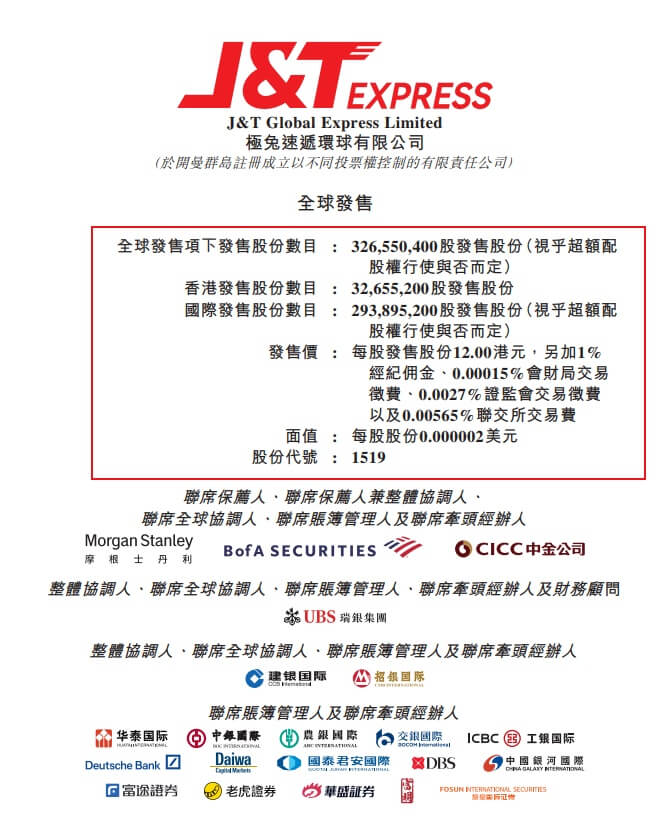

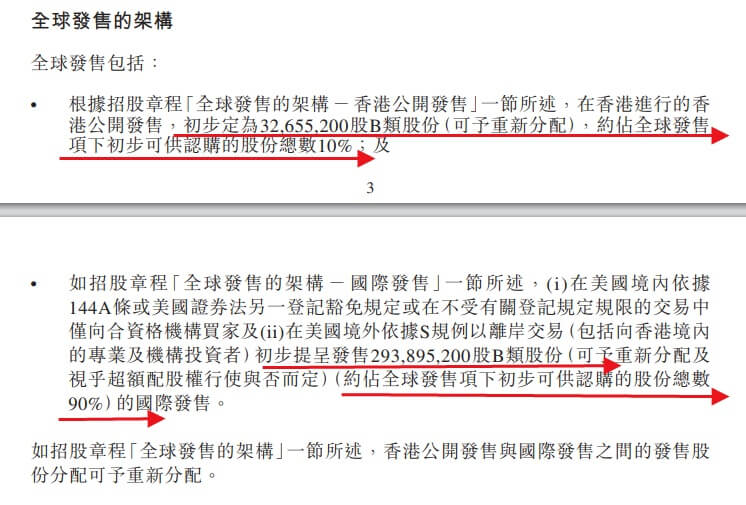

10月16日,极兔速递在港交所网站发布全球发售公告,内容显示,该公司拟全球发售约3.266亿股股份,中国香港发售股份3265.52万股,国际发售股份约2.939亿股,另有15%超额配股权。

按照上市时间表,极兔速递将于2023年10月16日至10月19日招股;发售价将为每股发售股份12.00港元,B类股份将按每手买卖单位200股买卖;摩根士丹利、BofA SECURITIES以及中金公司为联席保荐人;预计B类股份将于2023年10月27日于联交所主板挂牌上市。

极兔速递全球发售公告 图源港交所截图

回顾极兔的上市进程,极兔于今年6月向港交所提交IPO申请,计划募集5亿-10亿美元。9月15日,中国证监会网站发布了关于极兔速递环球有限公司境外发行上市备案通知书。10月2日极兔速递环球有限公司通过港交所上市聆讯。

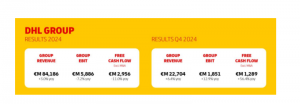

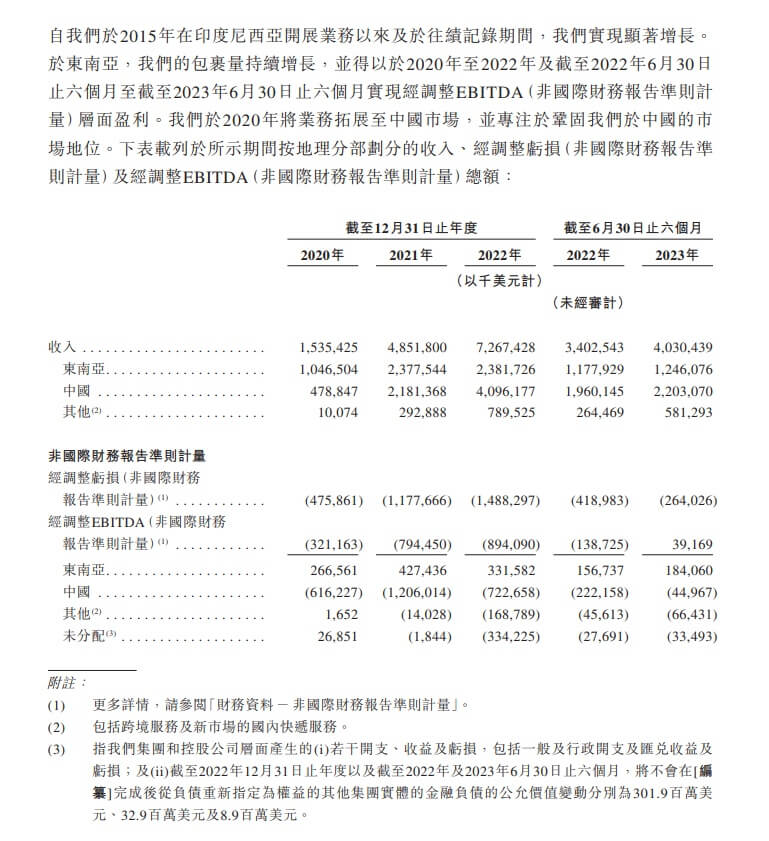

招股书显示,2023年上半年,极兔营业收入达到40.3亿美元,折合人民币290亿元,非国际财务报告准则下经调整净利润亏损2.64亿美元,折合人民币19亿元,经调整EBITDA为盈利3916.9万美元,折合人民币2.8亿元。招股书指出,此次融资的资金将用于拓宽物流网络、强化分拣及仓储能力及容量、研发及技术创新等。承诺要提升物流网络的效率和连通性、开拓新市场和服务类别,投资创新、技术和环境可持续性。

极兔速递聆讯后资料集 图源港交所截图

公司官网资料显示,J&T极兔速递是一家全球综合物流服务运营商。公司创立于2015年,快递网络覆盖印度尼西亚、越南、马来西亚、菲律宾、泰国、柬埔寨、新加坡、中国、沙特阿拉伯、阿联酋、墨西哥、巴西、埃及共13个国家。J&T极兔速递致力于通过智能化的基础设施,数字化的物流网络,为客户提供全场景化的物流解决方案。

值得一提的是,除极兔于今年6月16日提交上市申请书外,8月21日,顺丰控股股份有限公司向港交所提交了上市申请书。9月26日,菜鸟也向港交所提交了上市申请书。

极兔速递有限公司融资历程 图源天眼查APP截图