|

|

一、极兔速递通过港交所上市聆讯

极兔速递近日正式通过港交所上市聆讯,由摩根士丹利、美银证券和CICC作为联席保荐人。这意味着极兔速递上市申请获批。

纵观极兔速递的上市流程,从申请到获批只用了三个多月。

此前有媒体报道称,极兔速递最早可能于10月底在港交所上市。届时,极兔速递将创造快递企业“成立时间最短、上市速度最快”的纪录。

根据中国证监会网站关于J & amp;T Global Express Limited(极兔速递环球有限公司)将发布境外上市备案公告,极兔速递拟发行不超过3.755亿股普通股,并在港交所上市。

(图源:极兔速递聆讯后资料集截图)

(图源:极兔速递聆讯后资料集截图)

这次极兔速递IPO的募资目标为5亿-10亿美元(约合人民币36亿-73亿元)。

募集资金净额将用于拓宽物流网络、升级基础设施、加强分拣和仓储能力和产能,还将用于开拓新市场、扩大服务范围、技术研发和技术创新、一般企业用途以及作为营运资金。

据了解,极兔业务的发展始于2015年,最初在印尼获得成功,随后扩展到东南亚其他国家。根据Jost Sullivan的数据,2022年,极兔是东南亚包裹量排名第一的快递运营商,市场份额为22.5%。

极兔2020年进入中国市场,2022年处理国内包裹120.26亿件。根据Jost Sullivan的数据,按包裹量计算,极兔在中国的市场份额为10.9%。

刚进入中国市场时,极兔依靠区域代理制和低价策略,迅速在全国上线。

区域代理制是早年步步高体系中最常用的方法。鼓励体系内加盟商成为区域代理商,利用自有资金和资源协助总部拓展网络,业务发展壮大后给予丰厚奖励。

低价策略是极兔的另一利器。2020年,刚刚回归中国市场的极兔在义乌打出了“全国8毛”的低价。当时三通的价格都在1元以上。

虽然相关监管部门很快出台相关法律法规,要求快递行业不得操纵市场价格,以低于成本的价格倾销,但极兔还是从低价中获得了红利。

一位接近极兔的人士向LatePost透露,极兔原计划用半年到一年的时间覆盖全国。在实际推广中,不到两个月就实现了全国覆盖的目标。之后,极兔用10个月完成了之前规划的2021年目标,日订单量2000万。

与此同时,极兔通过巨额融资和收购逐渐站稳了脚跟。极兔招股书显示,2017年7月15日至2023年5月17日,公司进行了七轮融资,融资总额约55.7亿美元。最近六轮融资全部来自极兔,进入中国市场后总计达到52.9亿美元。

今年5月17日,极兔完成D轮融资,总价约2亿美元。据估计,极兔的估值约为130亿美元。

极兔速递融资历程(图源:天眼查APP截图)

目前,极兔在中国已经进行了四次收购。前两次收购解决了极兔在中国的业务资质和基础站点问题,第三次收购让极兔真正在中国市场站稳了脚跟。

极兔的第三次收购是2021年以7.15亿美元收购百世快递,补充了基础设施,拿到了淘系的电商单子,成功进入民营快递行业前五。2022年6月18日前夕,极兔相关负责人透露,极兔日订单量突破4000万。

今年上市前夕,极兔再次以近1.7亿美元拿下汪峰,进一步获得加盟商资源,扩大业务版图。

二、竞争加剧 菜鸟、顺丰、极兔将齐聚港交所

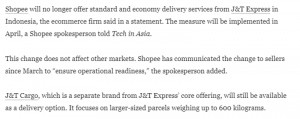

今年快递行业竞争再度加剧,多家快递公司加快上市步伐。8月21日,顺丰控股股份有限公司向港交所提交了上市申请书。

(图源:顺丰控股股份有限公司上市申请书截图)

今年8月初,顺丰控股宣布计划18个月内在h股主板上市。

据悉,顺丰于2017年在深交所上市。如果香港上市成功,顺丰将成为快递行业首家“A+H”上市公司。

三年来,顺丰总营收超过6000亿元,分别为1539.87亿元、2071.87亿元和2674.9亿元。今年一季度,顺丰实现营收610.48亿元,同比下降3%。

顺丰花费了大量的财力物力,才取得今天的市场规模和领先地位。招股书显示,截至2023年前三个月,公司资本支出进一步增至222.95亿元,同比增长约35%。

在招股书中,顺丰透露,目前正处于持续增长的拐点,已度过资本支出高峰,并采取多项措施降本增效。这些包括通过全面的产品组合促进市场份额的增长;继续发展新的业务规模;加速国际扩张等。

顺丰二次赴港上市也是为了进一步推进公司国际化战略,提升国际品牌形象,搭建国际化资本运作平台,提高综合竞争力。

顺丰在招股书中提到,本次上市的募集资金用途将用于加强和提升公司在亚洲(尤其是东南亚)的物流服务和网络覆盖,提升其国际化和跨境物流能力。

与此同时,菜鸟智慧物流网络股份有限公司也于9月26日向港交所提交了上市申请,其联席保荐人为花旗银行、中信证券和摩根大通。

(图源:菜鸟智慧物流网络有限公司上市申请书截图)

10月4日,公司进一步委任摩根士丹利亚洲有限公司为其整体协调人。

据了解,阿里巴巴集团今年5月正式宣布菜鸟开始探索上市,预计未来12-18个月完成。未来菜鸟完成IPO,或将成为“全球智慧物流第一股”。

根据招股书,菜鸟拟通过上市筹集资金,用于进一步发展国际和国内物流服务能力和网络、R&D和技术创新,以及营运资金和其他一般公司用途。

IPG中国首席经济学家白文熙表示:“许多寻求上市的快递公司反映出快递行业的快速发展和竞争加剧,正面临巨大的市场机遇。”

三、极兔何时盈利是资本市场最关心的问题

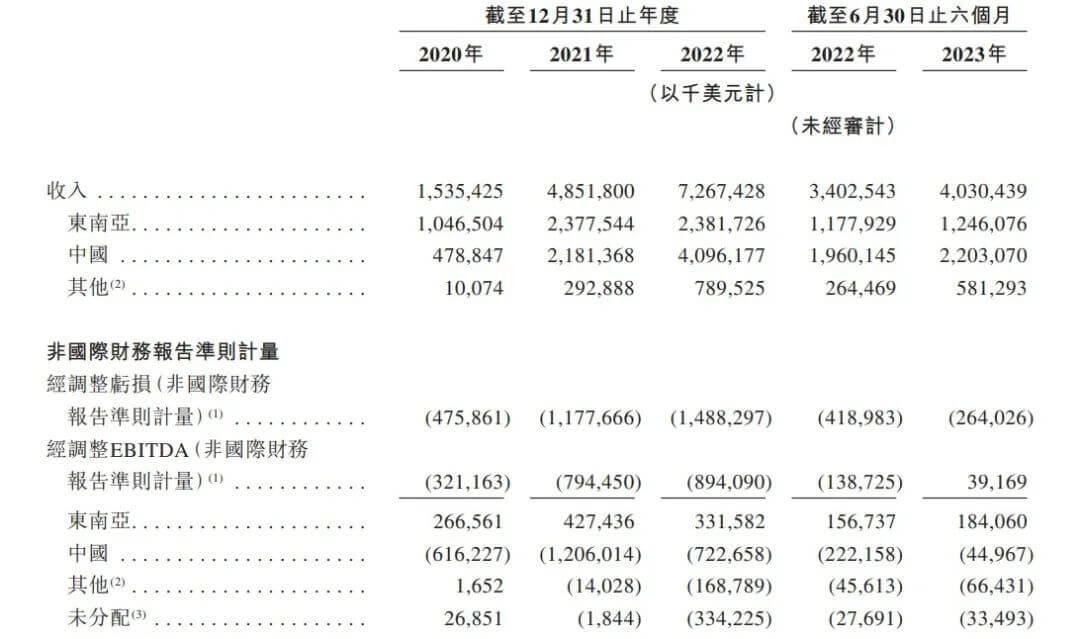

根据极兔的最新文件,该公司在2020-2022年期间的收入分别为15.35亿美元、48.52亿美元和72.67亿美元。极兔2023年上半年营收40.3亿美元,中国市场和新市场仍然亏损,抵消了部分东南亚市场的利润。

极兔在进入中国市场时,采取了低价突围的策略,不仅抢占了市场份额,也因低价带来了巨额亏损和资产负债。

招股书显示,2020年至2023年上半年,极兔调整后净利润亏损分别为4.76亿美元、11.78亿美元、14.88亿美元和2.64亿美元。

(图源:极兔速递聆讯后资料集截图)

同时,极兔资产负债率高,远高于同业,2020年末至2023年末分别达到141%、201%、185%和190%。相比之下,童渊的平均资产负债率只有31%,申通、大云、顺丰都在55%左右。

在这方面,极兔也在采取各种方式降低成本,扩大市场规模。极兔虽然还处于亏损状态,但是每笔订单的价格成本差在缩小。2020-2022年,极兔中国单票快递价格分别为0.23美元、0.26美元、0.34美元,单票成本分别为0.50美元、0.41美元、0.40美元。

极兔现在已经进入了成长的关键时期。虽然获得了一定的市场份额,但何时盈利还是未知数。

有券商在研报中表示,由于前快递企业产能过剩和竞争策略的变化,今年价格竞争意外加剧,行业价格再次下降到较低水平。同时,业内普遍认为,这场价格战将止跌企稳。

极兔的价格优势在逐渐减少。在这种情况下,极兔需要把握新的增量,提高竞争力。招股书中,极兔提到将继续进行高质量的大规模扩张,以带动更强的单票效益和规模效益。

极兔还表示,将借助自己的区域代理和网络伙伴合作模式,在新市场构建强大的网络,为广泛的客户群体提供服务,从而复制在东南亚和中国市场的成功。海外市场将是极兔进一步扩大规模的契机。