|

|

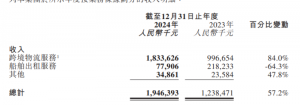

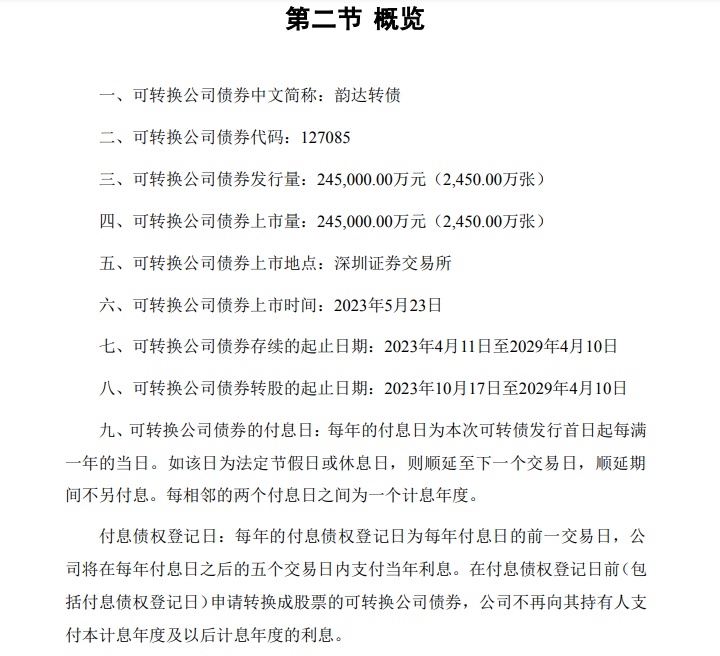

根据韵达日前发布的《向不特定对象发行可转换公司债券上市公告书》,此前已网上认购的韵达可转债将于5月23日上市,并于当日在深交所上市交易。债券简称为“韵达可转债”,债券代码为“127085”。韵达可转债存续期为2023年4月11日至2029年4月10日,韵达可转债存续期为2023年10月17日至2029年4月10日。

向不特定对象发行的韵达股可转换公司债券上市公告

公告显示,发行人公司名称为韵达控股有限公司,成立于1996年4月5日。法定代表人聂腾云,注册资本290226.35万元。其经营范围包括信息技术领域的产业投资、企业管理咨询、商务信息咨询、汽车租赁、技术开发、技术服务和技术咨询。2007年3月6日在深交所上市,股票简称为韵达股。

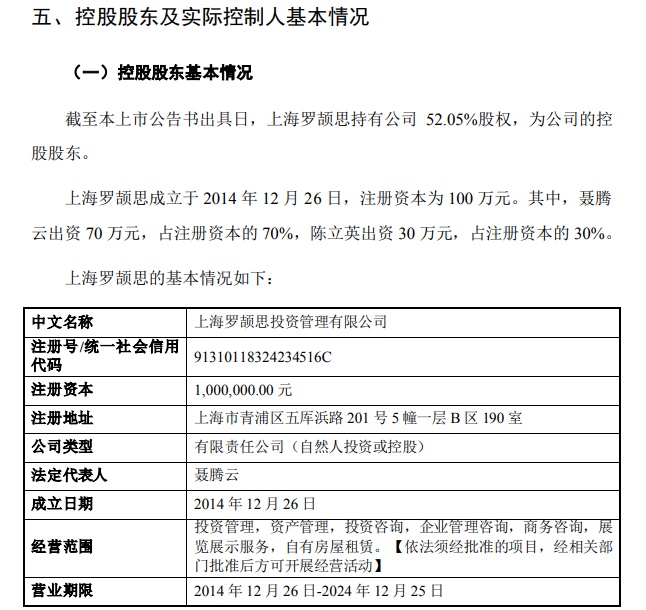

截至上市公告发布之日,上海罗持有公司52.05%的股权,为公司控股股东。上海罗成立于2014年12月26日,注册资本100万元。其中聂腾云出资70万元,占注册资本的70%,陈丽颖出资30万元,占注册资本的30%。

向不特定对象发行的韵达股可转换公司债券上市公告

截至上市公告发布之日,发行人实际控制人聂腾云、陈丽颖夫妇及其一致行动人如上海、聂、陈、轩辕科信135号私募投资基金、轩辕科信136号私募投资基金持有发行人股份1,658,825,073股,占比57.16%。

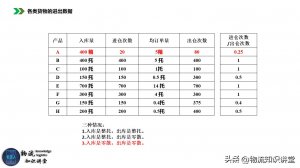

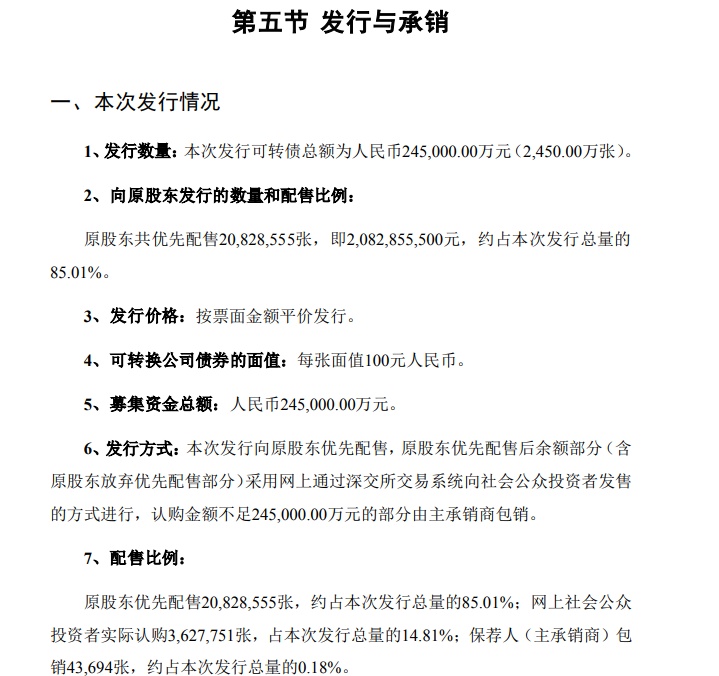

公告显示,本次发行的可转债总额为人民币24.5亿元(2450万)。发行价格按票面金额发行。可转换公司债券的面值为100元。募集资金总额为人民币24.5亿元。本次发行将优先向原股东配售,原股东优先配售后的余额(包括原股东放弃优先配售的部分)通过深交所交易系统网上向公众投资者发售,认购金额不足24.5亿元的部分由主承销商承销。原股东优先配售20,828,555股,占发行总量的85.01%;网上社会公众投资者实际认购3627751份,占发行总量的14.81%;保荐人(主承销商)承销43,694份,约占发行总量的0.18%。

截自韵达股份向不特定对象发行可转换公司债券上市公告书